O crédito rural é o financiamento destinado ao segmento rural. Os produtores rurais utilizam os recursos concedidos pelas instituições financeiras nessa linha de crédito de diversas maneiras na sua propriedade. Por exemplo, podem investir em novos equipamentos e animais ou custear matéria prima para o cultivo. Podem ainda utilizar esses recursos para comercializar e industrializar a produção. São as chamadas finalidades do crédito rural.

Quais as finalidades do crédito rural?

As finalidades do crédito rural podem ser descritas como:

- Crédito de custeio – destina-se a cobrir despesas normais dos ciclos produtivos, da compra de insumos à fase de colheita.

- Crédito de investimento – destina-se a aplicações em bens ou serviços cujo benefício se estenda por vários períodos de produção. Por exemplo na aquisição de um trator.

- Crédito de comercialização – destina-se a viabilizar ao produtor rural ou às cooperativas os recursos necessários à comercialização de seus produtos no mercado.

- Crédito de industrialização – destina-se à industrialização de produtos agropecuários, quando efetuada por cooperativas ou pelo produtor na sua propriedade rural.

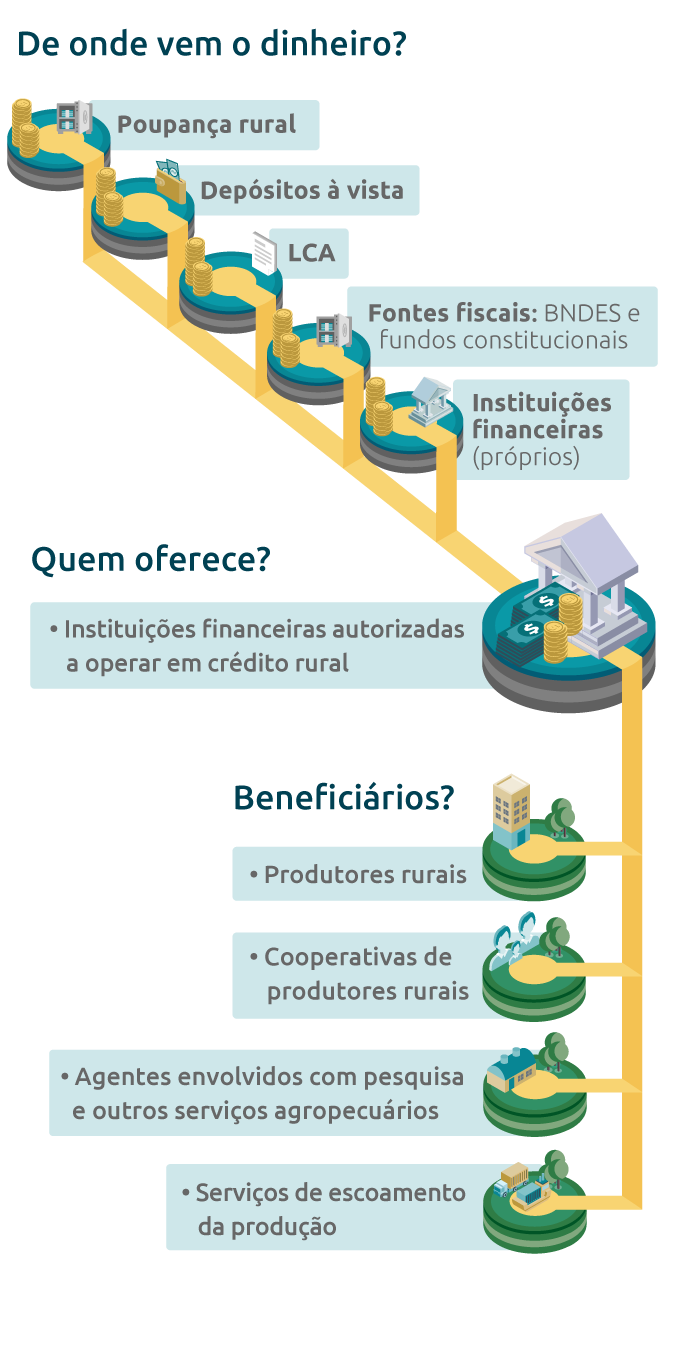

Você sabe de onde vem esse dinheiro que o banco empresta para o produtor rural? As principais fontes do crédito rural são:

- Depósitos à vista

- Depósitos de poupança rural

- Emissão de Letras de Crédito do Agronegócio (LCA)

- Fontes fiscais: BNDES e Fundos Constitucionais

- Recursos próprios das Instituições Financeiras

A quem se destina?

O público-alvo a que se destina o crédito rural é:

- Produtor rural (pessoa física ou jurídica);

- Cooperativa de produtores rurais;

- Pessoa física ou jurídica que, mesmo não sendo produtor rural, se dedique a uma das seguintes atividades:

- Pesquisa ou produção de mudas ou sementes fiscalizadas/certificadas;

- Pesquisa ou produção de sêmen para inseminação artificial e embriões;

- Prestação de serviços mecanizados de natureza agropecuária, em imóveis rurais, inclusive para proteção do solo;

- Prestação de serviços de inseminação artificial, em imóveis rurais;

- Atividades florestais.

Algumas exigências devem ser cumpridas para a liberação do crédito rural, como por exemplo:

- comprovação da idoneidade do tomador;

- apresentação de orçamento, plano ou projeto, salvo em operações de desconto;

- oportunidade, suficiência e adequação dos recursos;

- observância de cronograma de utilização e de reembolso;

- fiscalização pelo financiador;

- liberação do crédito diretamente aos agricultores ou por intermédio de suas associações formais ou informais, ou por organizações cooperativas;

- observância das recomendações e restrições do zoneamento agroecológico.

O que é o Proagro?

O Proagro é o Programa de Garantia da Atividade Agropecuária. É um programa do governo federal que garante o pagamento de financiamentos rurais quando a lavoura sofrer danos provocados por eventos climáticos adversos ou causados por doenças e pragas sem controle.

O Proagro é administrado pelo BC e regulamentado pelo CMN. As instituições financeiras (bancos e cooperativas de crédito) são os agentes do programa.

Um pouco mais a respeito do Crédito Rural...

O crédito rural foi institucionalizado pela Lei 4.829, de 5 de novembro de 1965. Durante 30 anos, sua gestão coube ao Banco do Brasil, por meio da Carteira de Crédito Agrícola e Industrial. Em 1965, o assunto passou à responsabilidade do Conselho Monetário Nacional (CMN), com a implementação do Sistema Nacional de Crédito Rural (SNCR). As normas sobre o crédito rural são aprovadas pelo CMN. O Banco Central faz parte desse órgão e auxilia na tomada de decisão sobre o crédito rural. As instituições financeiras seguem essas normas e as colocam em prática no dia a dia com seus clientes. Existe fiscalização de todo o processo, por determinação legal. Por isso, o BC verifica junto às instituições financeiras se a liberação do dinheiro e o seu uso estão de acordo com as normas publicadas, dentre outras providências.